クリニック開業トピックス

会計・税務

融資交渉で覚えておきたい重要ポイント

公開日:2026年1月23日

開業準備における重要なフェーズの一つが、「銀行融資」です。

銀行には銀行なりの明確な論理と判断基準があるので、それを理解することが、銀行融資をスムーズに進める第一歩となります。

そこで今回は、開業準備に不可欠な銀行融資について、銀行側の視点から解説します。

銀行の考え方

銀行の姿勢について、「雨の日に傘を取り上げ、晴れの日に傘を貸す」と表現されることがあります。

つまり、「会社が儲かっているとき(晴れの日)は積極的に融資をし、経営が苦しい時(雨の日)に資金回収をしようとする」ということです。

銀行から融資を受ける立場からすれば厳しいと感じられるかもしれませんが、

銀行には、全てのお客様のお金を保全するという役割があります。

傘を欲しがる人全員に傘を貸していたら、回収しきれない可能性もありますよね。

では、銀行はどういう人にお金を貸すのでしょうか。

当然の話ですが、貸したお金を返してくれないかもしれない人よりは、貸したお金を確実に返してくれる人に貸したいと考えます。

では、それはどのような人物でしょうか。

・返済能力がある人

・真面目な人

・返済するお金を持っている人

・ブラックリストに載っていない人

・税金の滞納がない人

分かりやすく言うと、貯金が多い人は堅実な生活をしていると判断できます。

銀行から融資を受ける際には通帳のコピーなどを全て提出しますが、

これは自己資金をいくら用意できるのかを見ているのではなく、浪費癖のないドクターかどうかを確認しているのです。

つまり、貸したい相手は「確実に返してくれる人」であり、「困っている人」ではありません。

ちなみに一般企業に対して、銀行は新規創業融資は行いません。「政策金融公庫へ行ってください」と言います。

政策金融公庫の場合は自己資金が3割程度必要で、上限が300万円程度と非常に少額です。

なぜなら、新規事業の収益力を証明できないためです。

「売上はこれだけできます!」→「どこで証明できるのですか?」

「お客さんは来ます!」→「どこで証明できるのですか?」となるのが一般の事業です。

一方、クリニックの新規開業の場合は融資を受けられます。新規開業でクリニック経営の経験がなくても、きちんとお金を貸してくれます。

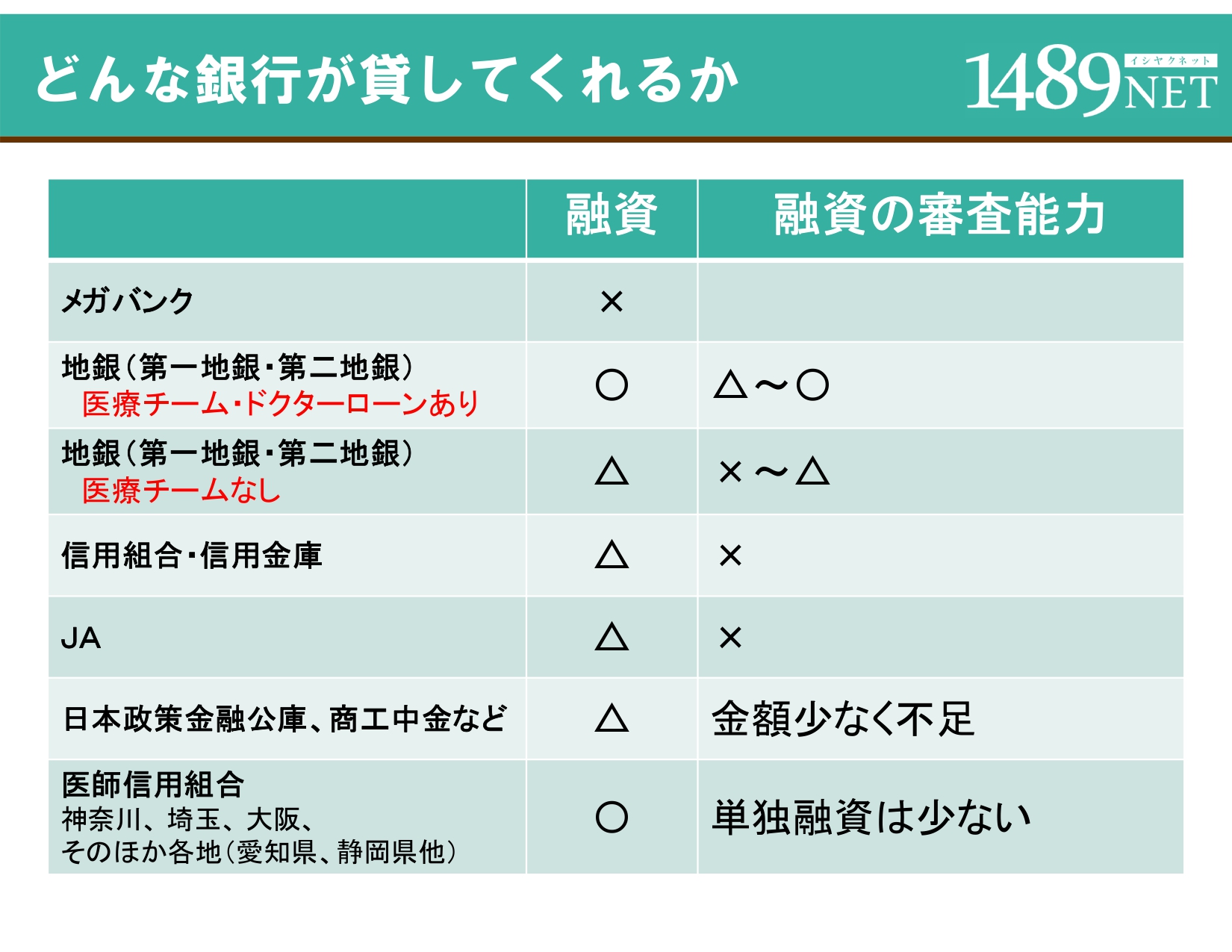

銀行の種類と特徴

まず、メガバンクは基本的に融資を行いません。クリニック開業の融資は規模が小さすぎるためです。

したがって開業資金の融資は、地方銀行が対象となります。

旧第一地銀、第二地銀の中でも、医療チームがいる支店や、ドクターローンを扱っているところは融資が可能です。

(ただし、融資の審査能力は銀行によってばらつきがあります)

そして地方銀行といっても、医療チームがない場合は審査が難しく、融資は困難になります。

信用組合・信用金庫も融資は行いますが、審査能力にばらつきがあり、全ての信用組合・信用金庫で融資を行うわけではありません。

JAバンクは、絶対に融資をしないとは言い切れないものの、ほとんどの場合、融資は行いません。

政策金融公庫や商工中金は「金額少なく不足」と書きましたが、クリニック開業では数千万円〜億単位の融資が必要になります。

政策金融公庫や商工中金は融資上限が比較的低いため、開業資金全体をカバーできないのです。

医師信用組合は、地域によって融資を行えるかどうかの差がありますが、仮に可能な場合でも、融資金額は少ないです。

そのため、銀行をメインとする協調融資で、プラスアルファという位置づけになることが多く、単独融資は少ない環境です。

銀行審査・融資の流れ

1.窓口受付(この時に知識のない行員だと、既約説明で止まってしまい、発展性がありません)

2.その後、課長、支店長へと話が上がっていきます。

医療チームがある銀行であれば、審査内容の肉付けができ、融資可能かどうかの判断ができます。

3.そして、本部審査となります。

ちなみに、「支店長の力で何とかなる」と言われることもありますが、それはリップサービスだと考えてください。

審査自体は、支店長が声をかけたから通るような簡単なものではございません。

4.本部で審査を行い、最終的に融資の決定となります。ここで、金額や金利などの条件が提示されます。

融資交渉のポイント

融資交渉のポイントは、ずばり事業計画の妥当性です。医師から医療や銀行担当者へ依頼し、事業性評価の根拠・理由を説明します。

例えば……

・来患数は妥当かどうか。少なくないか、多すぎないか(多く見積もりすぎていないか)。

・CTやMRIなどの高額医療機器は、どの程度の収益を生むのか。

・経費は具体的で、かつ十分か。

・人員(看護師、事務、PTなど)は十分か。さらに、人件費はそれぞれ妥当か。

・資金繰りはどうなっているか、資金は十分残るか。

・患者が計画より少ないケースは想定済みか、それでも経営が成り立つか。

こういった細かい点をしっかり検証して説明します。

また、融資を依頼した後の銀行内の進捗状況を定期的に確認することが大切です。

「今どの段階ですか?」と確認することで、伝言ゲームの正確性を追跡できます。密に連携をとりながら、銀行と交渉していきましょう。

融資交渉も医歯薬ネットが行います

融資決定のポイントを把握していること、銀行側にとってどこが審査のポイントになるかを理解していることが、融資交渉では重要です。

そして診療圏調査の結果を具体的に解説することができ、銀行に対して合理的に説明できることが必要になってきます。

(基本的に銀行は「クリニック開業」の分野に長けているわけではなので、丁寧に説明し、納得してもらうことが大切です)

同様に、事業計画の正確性、妥当性を銀行に論理的に説明できることも求められます。

なお、診療圏調査や事業収支計画の説明は、弊社の担当コンサルタントやFVC会計事務所が行いますので、ご安心くださいませ。

そして融資交渉においては、複数の銀行へ同時に融資を依頼します。

同じ内容で各行に提出することで、融資の優位性を確保し、なるべく条件がいいところを選べるからです。

また、万が一融資額が不足する場合には、協調融資も含めて交渉の余地があります。

金利の考え方(補足)

補足として、金利の考え方についてお伝えします。

ドクターは銀行から複数の提案が出てくると、金利を非常に気にされることが多いです。

しかし、あえて申し上げます。低金利より、十分な金額が重要です。

クリニックを開業する上で大切なのは金利ではなく、必要十分な資金です。

金額をしっかり確保することが重要です。

クリニック経営の最大のポイントは患者数を増やして売上を増やすことであり、目先の金利を低くすることではありません。

つまり、金利を払ってでも多めに資金に余裕があって診療に専念できる方が、結果を残せます。

まず開業時の入口では金額を重視し、2〜3年経って経営が安定してきたら金利交渉を行います。

例えば、B銀行の担当者が営業に来て「金利をこのような条件で融資できます」と提案してきたことを、

現在融資を受けているA銀行の担当者に伝えます(この時に、できればB銀行から書面をもらっておくと良いです)。

A銀行はこれを重く受け止め、支店から本部へ「B銀行がこのような条件を提示しているが、何とかならないか」と掛け合います。

それでもなお対応できないようであれば、B銀行への乗り換えも検討しましょう。

ちなみにB銀行(2行目)からの提案は、抵当権設定の変更登記など、諸費用も含めてより有利な条件を提示してくることが多いです。

つまり、開業時は十分な資金を借りられるのか、融資金額を優先します。その後、経営が安定してきたら金利交渉です。

開業後もA銀行へきちんと返済しており、経営も安定して決算内容も把握できているため、B銀行は確実に融資してくれるでしょう。

だからこそ、B銀行はA銀行よりも良い条件を提示できるのです。

そして、それに対してA銀行も、B銀行が参入してくれば競争になります。

銀行は何も言わなければ金利を下げません。したがって、このような形で競争させることは至極真っ当なことなのです。

「担当の方にはお世話になっているし、A銀行に言いづらい……」と考える方は、

顧問の税理士に相談して「顧問税理士に勧められて、B銀行がこのような条件を提示しているのですが」と伝えるのも一つの手です。

まとめ

経営は現金に始まり、現金に終わります。

これは全てのビジネスに共通することです。

銀行から融資を受けるということは、開業時にしっかりと十分な金額を借りられること、そしてなるべく良い条件で借りることです。

ただし、金利については次の段階で構いません。数年経過したら金利交渉を行えば良いのです。

その時点で先生にとって何が最も重要か、優先順位は何かを考えてください。

開業時であれば、まずしっかりと資金を確保することです。

このような考え方で融資についてご理解いただければと思います。

今回のお話は、弊社YouTubeにて公開中です!

弊社取締役社長で税理士の佐藤が解説しておりますので、ぜひご覧ください。

関連記事

お問い合わせ

・ご相談

まずはお気軽にお問合せください